離婚したら年末調整にどう影響する?離婚した場合の書き方を解説

年末調整の時期が近づいてくると、書類の記入方法や自分に適用される控除が気になることでしょう。

では、離婚した場合、その年の年末調整は、何か手続きが必要なのでしょうか。書き方はどうなるのでしょうか。

また、離婚したことで控除額はどのように変化するのでしょうか。追徴はどうなるのか。

この記事では、「離婚した場合の年末調整への影響!控除額の変化と手続き方法や書き方」について解説します。

目次

年末調整と離婚|11月と12月で違う?月割計算になる?

具体的な書き方や内容に入る前に、まずは前提条件を押さえておきましょう。

所得税法上、年末調整の控除は「その年の12月31日の状況」に基づいて計算されます。

したがって、その年の1月に離婚しても、11月に離婚、12月に離婚しても、結局その年に離婚しているわけなので、年末調整の結果は同じになります。

要するに各種控除は「月割計算ができない」ということです。

年末調整後に離婚した場合の対応

11月に離婚、12月に離婚した場合など、すでに勤務先の年末調整を終えてから離婚した場合はどのように対応すればいいでしょうか。

まずは勤務先に再調整を確認

まず、離婚した場合、勤務先の担当者に再度年末調整(再年調)を行えないか確認しましょう。

国税庁では、年末調整後に扶養人数が変わった場合などは、年末調整のやり直しができるとしていますので、まだ勤務先で源泉徴収票を作成していなければ、通常は間に合います。

勤務先の指示に従って、「給与所得者の扶養控除等(異動)申告書」を提出しましょう。

再調整できなければ確定申告

離婚した場合で、再調整ができなかった場合でも、翌年の確定申告期間中に確定申告を行えば、以下説明する控除を受けることができます。

この期間は、通常は2月16日~3月15日です。

離婚した場合の年末調整のデメリット

配偶者控除、配偶者特別控除が受けられなくなる

離婚した場合、配偶者控除を考える必要があります。

配偶者控除とは、配偶者の年収が103万円以下である場合に利用できる控除です。

配偶者控除の控除額は38万円です。

離婚前に妻または夫を扶養しており配偶者控除を受けていた方は、離婚後は配偶者控除を受けることができなくなります。

また、配偶者の年収が201万円以下である場合に利用できる配偶者特別控除も、離婚後は適用できなくなります。

年の途中で離婚!扶養控除が受けられなくなる?

扶養控除は同一生計である扶養親族の年収が103万円以下である場合に利用できる控除です。

一般の扶養控除の控除額は38万円、12月31日時点で19歳以上23歳未満の子どもの控除額は63万円です。

離婚前に16歳以上の子どもを扶養していた方は、離婚後は子どもの扶養控除を受けることができなくなる可能性があります。

例えば子どもの親権を妻に譲った場合、通常は生計を一つにしているのは妻ということになります。

この場合、年の途中で離婚した場合など、妻が年末調整で子どもの扶養控除を利用するため、夫側は子どもの扶養控除を利用することはできません。

また、配偶者の両親を扶養していた場合も、離婚後は扶養控除を受けることができなくなります。

養育費を支払っている場合

年の途中で離婚後、配偶者が引き取った子どもに対して養育費を送金している場合はどうでしょうか?

このように自分が十分な養育費を支払い続けている場合は、実質的に「子どもを扶養している」として扶養控除を受けることが可能なことが多いです。

その場合は親権者(監護親)が子どもを扶養家族に含めていないことが条件です。

離婚した夫と妻の双方が子どもを扶養家族とすることは認められません。

子どもと同居している親権者にも扶養控除を利用することが認められているため、どちらが子どもの扶養控除を利用するか、相談が必要となります。

ただし、例え子どもの養育費を送金していたとしても、その送金自体は「離婚条件の履行」とみなされ、扶養控除を受けられない可能性もあります。

このあたりは離婚契約の内容によるところです。

もう1点注意が必要なのは、養育費として認められるためには定期的な送金が必要であるという点です。

1年分を一括して送金すると日々の生計を支えているとみなされず、扶養控除が認められない可能性があります。

保険料控除が減少する

年末調整で利用できる「生命保険料控除」「社会保険料控除」についても、離婚後は適用できなくなる可能性があります。

離婚後に保険料控除が利用できなくなるケースとして考えられるのは、例えば配偶者名義の生命保険料を支払っていた場合や、子どもの学資保険、国民年金を支払っていた場合などです。

離婚後の年末調整は男女で異なる

ここまで解説してきた注意点は男女共通の内容です。

しかし、実は離婚後に新たに適用できる控除も存在しており、その控除の内容は男女によって異なります。

離婚後に適用できる控除には「寡婦控除」と「ひとり親控除」があります(令和2年度時点)。

これらの控除の詳細については次章以降解説していきます。

寡婦控除とは

寡婦控除とは、夫と離婚や死別などしたあと、婚姻していない女性が適用できる所得控除です。

女性のみが受けられる控除ですので、妻と離婚した男性には適用されません(この場合は「ひとり親控除」のみです)。

寡婦控除は離婚した女性の生計の維持に配慮し、税金の負担を軽減することを目的としています。

なお、令和2年度から寡婦控除の内容が改正されました。

子どもがいる方は寡婦控除ではなく次章で解説する「ひとり親控除」の対象となります。また、令和元年まで存在した「特別の寡婦」という制度もひとり親控除に統合されました。

寡婦控除の対象となる人とは?

寡婦控除の対象となる人は、まず「合計所得金額が500万円以下」であることが条件となります。

これは給与所得のみの方であれば「年収678万円以下」です。

年収ではなく合計所得で判定される点に注意してください。

合計所得金額が500万円以下であり、さらに次の条件のいずれかを満たしていれば寡婦控除を受けることができます。

- 夫と離婚したあと婚姻をしておらず、扶養親族がいる人

- 夫と死別したあと婚姻をしていない人

- 夫が生死不明の人

なお、事実婚や内縁など、戸籍上の夫婦でなかった方は対象になりません。

寡婦控除の控除額は?

寡婦控除の控除額は次の通りです。

| 控除額 | |

|---|---|

| 所得税 | 27万円 |

| 住民税 | 26万円 |

ひとり親控除とは

ひとり親控除は、ひとり親世帯の税負担を軽減することを目的として令和2年度に新設された制度です。

正式には「未婚のひとり親に対する税制上の措置」という名称です。

これに伴って令和元年まで存在していた「寡夫控除」は廃止となり、これまで寡婦控除を適用していた一部の女性もひとり親控除の対象となることとなりました。

令和元年までは、寡夫控除には離婚または死別という条件が付されていました。

ひとり親控除では未婚のひとり親も対象に含まれるという点が主な変更点です。

ひとり親控除の対象となる人とは?

ひとり親控除が適用できる人は、その年の12月31日時点で再婚をしていない(または未婚である)ことが前提です。

そのうえで、次の3つの要件を全て満たしている必要があります。

- 事実婚の相手がおり、住民票にその旨が登録されていないこと

- 生計が同一の子どもがいること

(子供の年収が103万円以下) - 合計所得金額が500万円以下であること

(給与所得のみの場合は年収678万円以下)

なお、子どもが離婚した配偶者側の扶養家族となっている場合にはひとり親控除は適用できません。

ひとり親控除の控除額

ひとり親控除の控除額は次のとおりです。

| 控除額 | |

|---|---|

| 所得税 | 35万円 |

| 住民税 | 30万円 |

年末調整で寡夫控除やひとり親控除の書き方

年末調整で寡婦控除またはひとり親控除を適用するための手続きや書き方は非常に簡単です。

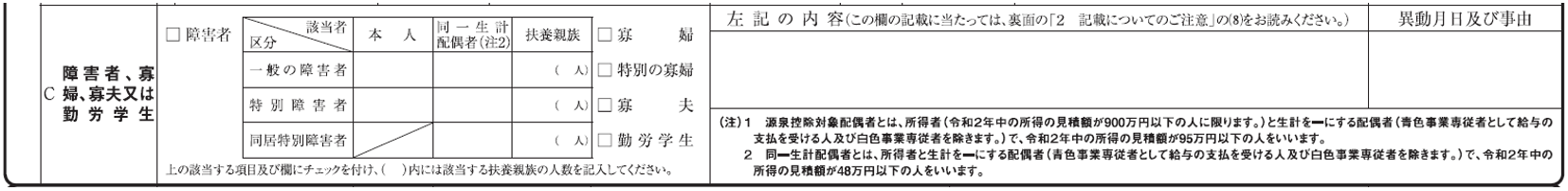

令和2年の年末調整用の書類は、下の画像のようにまだ古い区分が記載されているはずです。

そのため、ひとり親控除を利用される方は、「給与所得者の扶養控除等(異動)申告書」の中央付近にある「C 障害者、寡婦、寡夫又は勤労学生」の「特別の寡婦」を2重線で消し、余白部分に「ひとり親」と記載しましょう。書き方が簡単なことが分かるかと思います。

そのうえで該当欄にチェックを入れてください。

【参考PDF】国税庁:ひとり親控除及び寡婦控除に関するFAQ(源泉所得税関係)(問8参照)

年末調整で必要な手続きはチェックを入れるだけ、書き方がどうのこうの問題ではなく、非常にシンプルです。

シンプルだけに見落とされやすい箇所でもあるため、心配な方は付箋などを貼り付けて担当者の目につきやすいよう工夫するといいでしょう。

扶養が減ることで年末調整で追徴課税される?

「離婚をすると追徴課税される」という話を聞いて不安に感じている方もいるかと思います。

では、どのような場合に追徴課税されるのでしょうか。

扶養家族が減少した場合

毎月の給与や賞与から天引きされる源泉所得税の金額は、その年の1月1日時点の扶養家族の人数に基づいて計算されます。

例えば年初時点で専業主婦の妻と高校生の子どもを扶養していた方は、扶養家族が2人いる前提で1年間源泉所得税が天引きされています。

しかし、その年に離婚して親権者も妻になった場合、扶養家族は「2人→0人」に減少することとなります。

この場合、毎月の給与から天引きされていた源泉所得税の金額が過少となってしまいます。

このようなケースでは、年末調整で足りない税金を追加で徴収されます。

他の控除が大きければ還付となる場合もありますが、例年より還付額が減ることは覚悟しておきましょう。

扶養控除が重複した場合

記事前半で触れた「夫と妻のどちらが子どもの扶養控除を受けるか」という問題で、妻と夫がどちらも控除を適用していた場合も追徴課税される可能性があります。

繰り返しになりますが、扶養控除はどちらか一方しか利用することができないためです。

妻が親権を獲得して子どもと同居しており、夫が養育費を支払っている場合、どちらも子どもを扶養親族とする権利はあります。

では、このケースではどちらの扶養控除が認められるのでしょうか?

所得税法ではこのケースについて「先に扶養控除等(異動)申告書を勤務先に提出した側」が扶養控除を受けられると規定しています。

申告書の提出日が不明であったり、同日に提出していた場合等には、所得が多い方が扶養控除を利用できることとなっています。

このような規定はありますが、まずはどちらが扶養控除を適用するのかしっかり相談しておくことが大切です。

まとめ

この記事では離婚後の年末調整の注意点、追徴、書き方について解説してきました。控除が減少する要因としては、配偶者控除、扶養控除、保険料控除が利用できなくなるデメリットがあります。また、子どもの扶養控除をどちらが利用するのかについては事前の相談が必須です。

一方離婚後に新たに適用できる寡婦控除、ひとり親控除という控除もあります。これらの制度は適用が漏れてしまいがちなので、年末調整の際は忘れないよう注意しましょう。

また、年末調整についてはこちらのサイトでより詳しくご説明していますので、ぜひご覧ください。